最新記事 by J-REC公認不動産コンサルタント 大友哲哉 (全て見る)

- 地図上のデータだけでは見えない「確実性」を拾いに行く:ステップアップ・ケーススタディー講座開催報告 - 2026年1月30日

- 会社に依存しない未来を設計する。伊香保温泉・資産形成合宿レポート - 2025年12月1日

- 10/26開催報告:鉄骨4階建て賃貸併用住宅から「資産の全体像」を学ぶ - 2025年10月27日

不動産投資にはさまざまなメリット・デメリットがあります。どうせなら、メリットを最大化してデメリットを最小化したいものですが、このときに考えたいのが目的です。目的によって優先順位が決まり、どのようなメリットを最大化するのか、そのときの最小化すべきデメリットは何か? その方法は? が決まってきます。

もし、あなたが不動産投資で悩んでいることがあるなら、この目的があいまいなことで優先順位やメリット・デメリットの整理がついていないことになるかもしれません。

ここでは、5つの目的に整理します。ぜひ、あなたの不動産投資の戦略に活かしてください。

不動産投資の目的には5つのレベルがある

5つのレベルと言っても、良い・悪いでもなく、偉い・偉くないでもなく、ただ単に5つの種類があるという意味です。また、途中で変わることもあるでしょう。

まずは、その5つを紹介します。

- 節税

- 資産形成

- 副収入

- 賃貸事業

- 転売事業

以下、それぞれの説明、メリット・デメリット、そしてデメリットを最小化する方法について解説します。

レベル1:節税

不動産で節税できる税金は2パターンある

不動産で節税というと、その税金の種類は大きく2パターンに分けられます。1つは相続税と固定資産税。もう1つは所得税と住民税です。前者は、主に資産家向け。先祖代々、所有している土地を維持するためのコストを削減したり、納税資金を用意したりすることが目的となります。後者は、主に高額所得者向け。所得税は超過累進税率のため、所得が多ければ多いほど税率が高くなります。そのため、大きなプラスの給与所得にマイナスの不動産所得を当てて、課税所得を下げることで所得税を減額することが目的となります。

相続税・固定資産税が節税できるしくみ

不動産で相続税が節税できるしくみはカンタンです。例えば、現金のままでは1億円は1億円の価値として相続税を計算しますが、その1億円で不動産を取得すると、その価値は乱暴な数字になりますが半額の5,000万円くらいとして相続税を計算することができます。

そして、固定資産税(不動産を所有していると毎年払うことになる税金)は、その土地が更地(建物のない状態)から建物がある状態にすることで、1/6になるのです。

なぜ、こうしたしくみになっているのかは諸説ありますが、不動産は絶対的な金額で評価できないため、税金を計算するにあたり一般的に想定される時価より安く評価するようになっています。また、更地のままより、何かしら建物があるほうが、それだけ住む人が増えたり事業をする人(会社)が増えますので経済効果が高まり、結果として他の税金が増えることを期待していると思われます。

所得税と住民税が節税できるしくみ

比較的高い給与所得がある方なら、この所得にマイナスとなる不動産所得をぶつけると課税所得が下がり、所得税・住民税を下げることができるようになります。

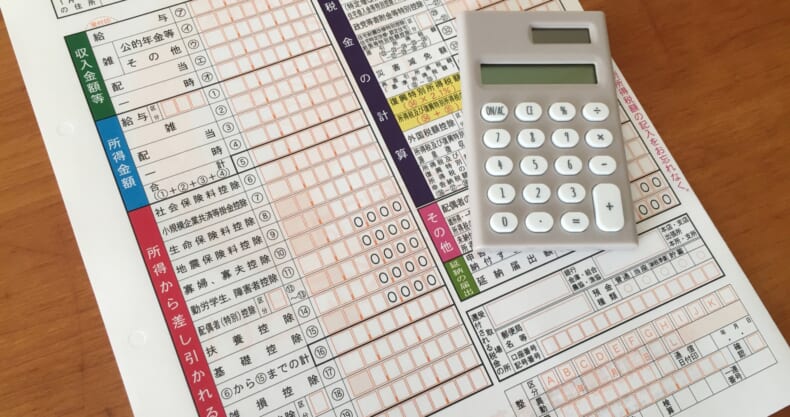

具体的には、確定申告することで所得税の還付(毎月の給料から引かれている源泉所得税の合計から払いすぎた所得税が税務署から振り込まれる)を受けることができます。住民税も確定申告した所得に応じて計算されます。

なお、ここでいう○○所得とは、収入から経費を引いた金額のことです。例えば「給与」所得なら、給与収入から給与所得控除(給与収入を得るための必要経費のことで給与収入の金額により自動的に計算される)が引かれた金額です。「不動産」所得は、家賃収入から経費を差し引いた金額です。

給与所得はその計算上、マイナスになることはありません。しかし、不動産所得は家賃以上に経費があれば、マイナス所得になります。このマイナスになる経費で大きなものは減価償却費です。

所得税の節税の要は減価償却費

減価償却費とは、不動産を構成する土地・建物・設備のうち、建物と設備について、1年間で全額を経費にするのではなく、耐用年数(利益に貢献するであろう年数で税法で規定されている)に応じ等分して経費とする金額のことです。例えば、鉄筋コンクリート造の建物は47年、木造の建物は22年、設備は概ね15年と、税法上で定められています。

この金額が大きいために、不動産所得はマイナスとなることがあります。いえ、マイナスになるように、節税用の不動産投資商品はパッケージ化されています。代表的なものは、投資用新築区分マンションです。投資用というのは、主に、間取りがワンルームだったり1Kだったりする単身者向けのものをいいます。

節税目的に取引される投資用新築区分マンション

投資用新築区分マンションは、ディベロッパー(開発会社=不動産会社)が売主となり、提携金融機関からの融資の斡旋もあり、購入のための手続きは中古物件を取得するのに比べて、非常に簡潔です。不動産会社まかせで全てスムーズに進みます。

また、新築であるので当面の修繕費を考慮する必要がなく、立地が良好なら空室の心配もなく、建物の管理も入居者の管理も売主となる不動産会社または関連会社が行うことが決まっているため、運用面の煩わしさがありません。

投資用新築区分マンションは、まさに節税のために商品化され、手に取りやすいようにパッケージ化された不動産です。

投資用新築区分マンションの落とし穴

このように節税のためにパッケージングされた投資用新築区分マンションですが、その最大の落とし穴は、価格が高すぎることにあります。注意してほしいのは、マンションの立地や売主となる不動産会社によって、中には高すぎる物件がある…ではなく、投資用新築区分マンションそのものが総じて高すぎるのです。

ですので、マンション別に比較しても、不動産会社別に比較しても「高すぎる」ことに気づくことなく購入する方がほとんどです。そのため節税目的であるにも関わらず、そもそも高すぎる買い物をして損をしているのです。具体的には、2,000万円で購入した投資用新築区分マンションをすぐに中古市場で売却しようとすると、その価格は約1,200万円にも下がります。

投資用新築区分マンションが高すぎる3つの理由

このように、あまりにも高すぎる投資用新築区分マンションですが、その理由は次の3つにあります。

- 利益率が高すぎる

- 節税に目をくらまされている

- 節税以外のメリットに目をくらまされている

1.利益率が高すぎる問題

1つ目の理由は、利益率が高すぎることです。確かに、中古区分マンションを購入するのに比べて、はるかにラクに購入できるようにパッケージ化されています。例えば、融資の斡旋、損害保険会社の斡旋、司法書士の斡旋、自社による(あるいは関連会社による)管理・運営、さらにこれらのやりとりを1人の担当者がワンストップで提供しています。

この利便性に価値があると言えなくもありませんが、他の業界の商品やサービスではセットになると逆に割引されるのが通常です(例えば飲食店におけるドリンクセットなど)。単純比較はできませんが、私はワンストップサービスによる価値により割高になることは疑問に感じます。

ちなみに、不動産会社の粗利率は20%〜30%と言われています(粗利=販売価格から仕入価格…今回の場合は土地の仕入代と建物の建築費を引いた金額)。

2.節税に目をくらまされている

販売価格が高すぎる2つ目の理由は、節税に目をくらまされていることです。誰しも税金は多く払いたくありません。できることなら全く払いたくないくらいのものです。この感情を操られることで、損得勘定という理性が狂わされます。

先に説明したとおり、新築物件は中古市場ですぐに売ろうとすると3割引なのです。この事実を知ったり調べたりすることができれば、節税して得をする以上に損をすることに気づくはずです。ですが「長期的」に「節税」で得をすることを強調されることで、すぐに売却する選択肢のないストーリーに自ら乗っかってしまうのです。損をしたくないとの気持ちを煽られることで、冷静に全体を見て物事を考えることができなくなってしまうのです。

ちなみに、投資用新築区分マンションを「節税」「資産形成(年金づくり)」「生命保険」の一石三鳥と考えるのはオススメしません。なぜなら、どれか1つでも想定から外れたときに、修正ができないからです。例えば、借入期間30年もの間、収入や支出・家族・社会環境などが同じままであるわけがありません。変化に対応するためには、「節税」「資産形成(年金づくり)」「生命保険」を独立しておくべきなのです。

身近な例を上げるならば、iPhoneを動かしているiOSも、ものすごい機能を持っていますが、そのプログラムは1つの大きなプログラムではなく、小さなプログラムの組み合わせて出来ているといわれています。なぜなら、未来の予測はできず、それでも対応しなくてはならないからです。さらにいうなら、未来は、思っているより早く来るとも言われています。

参考:UNIXという考え方―その設計思想と哲学より(iOSはUNIX系OS)

3.節税以外のメリットに目をくらまされている

販売価格が高すぎる最後の理由は、節税以外のメリットに目をくらまされていることです。そう。節税だけでなく次のようなメリットを強調されることで、ますます「すぐに売却すると大損する」ことから目を背けることになるのです。

- 生命保険料を節約できる

- 借入金を完済すると私的年金となる

- 不動産管理会社が運営管理するので特別な知識が不要

どれもこれも100%ウソ! とは言いません。ですが、100%ホントでもありません。

例えば、団体信用生命保険に加入することで、死亡時には借入金がゼロになり、区分マンションという資産が残り、家賃という年金収入があるので、通常の生命保険を見直して生命保険料を節約することはできます。ですが、ほとんどの投資用新築区分マンションを購入すると、毎月の収支はマイナス(家賃収入より借入金の返済や諸経費が上回る)なのです。しかも、このマイナスは拡大する可能性が大いにあります(家賃下落・金利上昇・管理費や修繕積立金の値上げ・室内の修繕費の発生など)。一方で、通常の生命保険は加入時の年齢によって契約期間の保険料は固定されます。単純に、生命保険料とマンション購入による収支のマイナスを比較するわけにはいかないのです。

続いて、借入金を完済すると私的年金となるのもウソではありません。ですが、借入金を完済したあとのマンションの資産価値と、購入時の自己資金と完済するまでの間に発生したマイナス支出の合計金額を投資信託で複利運用した結果とを比較して、どちらが勝るのでしょうか。答えは「やってみないと分からない」です。こちらも、ほかのメリットと合わせてごまかされることで「投資信託と数字で比較検討する」と考えることのないストーリーとなっています。

最後に、不動産管理会社が運営管理するので特別な知識が不要なのも、ウソとはいえません。確かに、当初の不動産会社が「当初の予定通り」管理運営してくれれば、その通りになるでしょう。しかし、投資用新築区分マンション投資のビジネスモデルは昭和バブル時からあるものですが、当時からずっと経営し続けている不動産会社がどれだけあるのでしょうか? 実際に調べてほしいのですが、見つけられないと思います。

はっきりいうと、不動産会社は物件を完売できなくなると、すぐに資金が回らなくなり倒産します。しかも、ここに公的支援はありませんので、オーナーに対する特別な救済も期待できません。

なお、不動産会社の経営者も、いずれ経営破綻するとわかって経営しています。ですので、利益が出ているうちに個人資産を蓄えておき、経営破綻したら別の人間を代表取締役にして新会社を設立して、同じようなやり方で事業を続けることは計画のうちです。

ちなみに、投資用新築区分マンションの会社経営は、一般に思われているよりもずっとカンタンで、土地の仕入れも建物の建築もマーケティングも外注です。ポイントは、銀行から資金調達できるかどうかです。販売は、高額な歩合給を提示して他社から人材を引き抜いたり経験者を募ったりします。もっともセールストークは秀逸な台本があるので、器用な新人ならすぐ戦力になります(売れない新人は自然に退職していく環境が整っています)。

何がいいたいのかというと、不動産会社が倒産したときのことを考えなければいけないのです。このときに不動産の知識がなければ路頭に迷います。

さらに恐ろしい事実をお知らせします。それは、当初の査定家賃が相場より高くても、そのまま家賃保証することによる問題です。仮に、査定家賃=保証家賃が、実際に賃貸している家賃より高くても、つまり不動産会社にとっては逆ザヤになっていても、それは想定内だということです。つまり、販売価格の20%〜30%もの粗利…具体的には500万円前後の粗利を得られるなら、将来的に毎月5,000円程度の逆ザヤになろうとかまわない、という販売方法を取る不動産会社もいるのです。

これは経営破綻がチラついてきた不動産会社が目先のキャッシュを得るために行うことが多いものです。そのため、保証家賃が相場家賃と比べてみたり、実際の入居者が払っている家賃がいくらなのか証拠を出してもらったりすることで自衛する必要があります。

もちろん、経営破綻を避けるために、逆ザヤになっている保証家賃を減額してくる可能性もあります。更に、このときに知っておくべき法律は、借地借家法第32条(借賃増減請求権)で、相場と比べて高い家賃を、契約の条件に関わらず、減額請求できるとあります(正確には請求できるだけで減額に従うかどうかは調停や訴訟で争うことができる)。

こうした事態に対応するためにも、不動産の知識は必要になります。ですが、不動産会社には都合が悪いので「特別な知識は不要」だと強調するのです。

なお、不動産に関する実務知識の習得は、不動産実務検定ホームスタディー講座がオススメです。上記のような実務的な知識はもちろん、大家さんに必要な知識が体系的に網羅された状態で手に入ります。

投資用新築区分マンションの購入に反対はしない

投資用新築区分マンションを投資として勧める不動産コンサルタントは、単なる営業パーソンだと思ったほうが身のためです。一方で、総合的な知見のある不動産コンサルタントは、投資用新築区分マンションの購入には大反対します。

私は…というと、別に反対しません。が、上記のことをしっかり理解しているなら、と条件付きになります。購入する場合・しない場合を、頭の中でモヤモヤ考えて悩むのではなく、リスクも数字に落とし込んで、さらに何パターンも想定してシミュレーションした結果、購入するほうが得だと結論が出たのなら、外野がとやかくいうものではない、そう考えています。

不動産で節税することを目的とするメリット

不動産投資を節税目的とするメリットは、再現性が高く、すぐに効果を得られることにあります。相続税や固定資産税の節税は、物件を取得すれば自動的に節税になりますし、所得税や住民税も同様です。しかし、節税効果は初年度と同じ効果が続くものではなく、一般的に節税効果は下がっていきますので、購入前にシミュレーションを行うことで、確認しておいてください。

不動産で節税を目的とするデメリット

不動産投資を節税目的とするデメリットは、儲からないことです。なぜなら、不動産所得がマイナスということは赤字なのですから。つまり、結果的に払う税金が少なくなるだけで、収入自体はプラスにならないのです。しかも、節税効果は時が経つにつれて薄まります。何もしないよりはマシかもしれませんが、節税できる金額以上のリスクを負う(損をする)ことになりやしないか? と慎重に考えてほしいと思います。

節税目的のデメリットを最小化する方法

それでも節税目的で不動産を取得したいなら、将来に渡る節税効果をシミュレーションすることです。また、リスクが表に出た時のことを想定したシミュレーションもしておきます。こうすることで、想定外のことが起きても慌てずに「想定内」として次の行動に移せるにようになります。節税目的で不動産を取得した方からの相談パターンは「こんなはずではなかった」です。できる限り想定外をなくしておきましょう。

もっとも「損したくない」というケチ(?)な話から物事を始めてうまくいくことはありません。なぜなら、そこに価値の創造はないからです。価値を生み出すことなく何かを得たいとは無理な話なのです。

レベル2:資産形成

不動産で資産形成できるしくみ

不動産で資産形成できるしくみは単純です。それは、不動産を貸して得られる家賃で購入したときに銀行から借りたお金を返していくのです。つまり、他人のお金で不動産という資産を持てるのです。もちろん、返済の途中でも売却価格が借入金の残高を上回っていれば売却益を出すこともできます。

不動産で資産形成することを目的とするメリット

株や債券などの金融資産ではなく、不動産のような実物資産で資産形成するメリットは、インフレに強いと言われていることです。物価が上がれば、不動産の価格も上がり、また家賃も上げることができるからです。一方で、借入金の残高は変わりません。そのため、インフレ時に価値の下がる現金で資産を持ち続けるより、不動産を持つことが重要とされています。

不動産で資産形成を目的とするデメリット

ここで注意したいのは、メリットばかり強調されて、割高な不動産を買わないことです。他人のお金で資産が持てるとは聞こえがいいので、その分、リスクから注意がそれやすいのです。

例えば、次のようなリスクです。

- 不動産相場の下落

- 法改正による不動産価格の減少

- 家賃相場の下落

- 事件や事故による家賃収入の減少

- 空室による家賃収入の減少

- 建物の老朽化による修繕費の増加

- 入居者の退去後の原状回復工事費の増加

- 入居募集の経費(広告宣伝費)の増加

- 家賃滞納や不良入居者問題などの解決費用の負担

- 金利の上昇

- 火災や地震による資産価値の減少

- 売りたいときにすぐに売れない

ちょっと考えただけでも、これだけのリスクがあります。何ごともなく、順調に他人のお金で借入金が減っていけばいいのですが、そこは10年・20年・30年と長い期間の話なのです。何もないわけがありません。

資産形成目的のデメリットを最小化する方法

割高な不動産を買ってしまうと、先に述べたリスクが表に出てきたときに大きな損につながります。このデメリットを小さくするには、どのようにしたらいいのでしょうか。

答えはカンタンです。自分で不動産の割高・割安の判断ができるように勉強することです。リスクについても把握できるように勉強が必要です。具体的には、数字で考えて判断できるようになることです。どの不動産でも同じ計算式で同じ手順で計算します。例えば、不動産価格については固定資産税評価額と比較します。リスクについても数字を使います。例えば、家賃が10%下落したら? 金利が1%上昇したら? などのシミュレーションを行うことです。

ちなみにインフレ対策を目的とするなら、何もわざわざ借金してまで不動産を手に入れる必要はありません。金(ゴールド)を現金で購入するのでも良いのです。不動産のようにややこしい問題もリスクもなく換金もしやすい資産です。

また、繰り返しになりますが、「ラクして儲けたい」などというケチ(?)な話から物事を始めてうまくいくことはありません。なぜなら、そこに価値の創造はないからです。ビジネスの本質である「お客様の問題解決」ですらありません。それで何かを得ようとするのは無理な話なのです。

レベル3:副収入

不動産で副収入が得られるしくみ

不動産で副収入を得られるのは家賃収入があるからです。しかも、労働収入のように、ずっと何か作業をしている必要はなく、スキマ時間だったり夜間や土日などの対応だけでも何とかなります。ですので、昼間はどこかに勤めながらでも家賃収入を得ることは難しくありません。

不動産で副収入を得ることを目的とするメリット

不動産で副収入を得ることを目的とするメリットはシンプルで、お金が増えることにあります。お金が増える…毎月の家賃収入から借入金を返済したり経費を支払ったりしても、お金が残るのです。それも、乱暴な言い方ですが、片手間で出来ます。

たいていは不動産管理会社に管理運営を委託しますので、平日の日中だったり夜間や休日に入居者さんからの問い合わせあの電話を取ることもありませんし、多少のトラブルなら管理会社が対応してくれます。アパート・マンション経営は、業界的に外注のしくみが整っていますので、大家さんが直接的に労働することはありません(もちろん外注せずに経費削減のために自ら動くこともできる)。

もちろん、節税効果も期待できますし、資産形成にもつながります。しかも、借入金で物件を手に入れるなら、例えば500万円の自己資金と4,500万円の借入金で物件を購入すると、年間100万円くらいのお金が残り、5年で自己資金を回収できることになります。これを繰り返していくと、どんどん収入が増えて資産も増えていきます。

不動産で副収入を目的とするデメリット

メリットだけを聞くと、そんな素晴らしいことがあるのか! と思ってしまいます。ですが、節税を目的とするよりも、資産形成を目的とするよりも、対象になる不動産の立地が良くなかったり、築年数が古かったりします。つまり、リスクが高くなります。

要するに、副収入が得られる不動産とは、価格の安い不動産になり、いわゆる利回り(価格に対する家賃収入の割合)が高くなります。利回りが高いと、その分だけリスクが高くなるのは仕方ありません。どのようなリスクがあるのかは再掲となりますが、次のようなリスクです。

- 不動産相場の下落

- 法改正による不動産価格の減少

- 家賃相場の下落

- 事件や事故による家賃収入の減少

- 空室による家賃収入の減少

- 建物の老朽化による修繕費の増加

- 入居者の退去後の原状回復工事費の増加

- 入居募集の経費(広告宣伝費)の増加

- 家賃滞納や不良入居者問題などの解決費用の負担

- 金利の上昇

- 火災や地震による資産価値の減少

- 売りたいときにすぐに売れない

不動産価格が安く利回りが高い不動産は、こうしたリスクが表に出やすく、またその影響も大きくなりやすいものとなります。

副収入目的のデメリットを最小化する方法

デメリットを最小化するには、リスクをコントロールすることです。コントロールとは、3つの考え方があります。軽減と回避と転嫁です。

軽減とは、そのリスクが現実になったときに、その損失を小さくすることです。例えば、少しでも良い立地にすることで、不動産価格や家賃相場の下落幅が小さい不動産を選ぶことです。

回避とは、そのリスクが現実に起きないようにすることです。例えば、借入金の金利を借入期間の全期間を固定してしまえば、金利変動のリスクをゼロにできます。

転嫁とは、そのリスクが現実になったとしても、その損失を第三者に負担させることです。代表的なものは保険です。火災保険に入っておけば、火事になったとしてもその損害は保険金として受け取ることができます。最悪、全焼しても保険金で燃え残った建物を片付けて、新しい建物に建て替えることができます。

しかも、どのようなリスクがあり、そのリスクが現実になったときの損害具合は、勉強すれば分かるようになります。特に、不動産実務検定のホームスタディー講座で使われている公式テキストでは、体系的に網羅されて解説されています。ネットや動画や書籍で断片的に勉強するよりも、早く無駄なく必要な実務知識が手に入りますのでオススメです。

レベル4:賃貸事業

ここでいう賃貸事業とは、家賃収入だけで生活ができる規模で、アパート・マンション経営をしている状態のことをいいます。副収入の規模で満足することなく、いつかは本業(会社員)を超える家賃収入を得られるようになり、本業(会社員)を辞めることを目的とする方は多いものです。

事業=ビジネスとはお客様の問題解決である

考えることが仕事

賃貸事業を目的とするメリット

賃貸事業を目的とするデメリット

賃貸事業目的のでけリットを最小化する方法

レベル5:転売事業

準備中