最新記事 by J-REC公認不動産コンサルタント 大友哲哉 (全て見る)

- 【出展レポート】過去最高1500名!大家さんフェスタ2025春、大盛況の内に終了 - 2025年4月21日

- 警告か?いや好機か? 株価2900円暴落で大家さんが今、本当にやるべきこと - 2025年4月7日

- 生成AI10倍速 - 2025年3月23日

不動産投資にチャレンジしよう!

そう決めてみたものの

「〇〇駅徒歩8分、築浅木造アパート8戸、利回り7.2%、満室稼働中!」「当社一番のオススメ物件です!」

なんて販売図面(マイソク)を見せられても、立地がどうとか利回りがどうとか、そもそもの判断ができないでモヤモヤしていませんか? または、一歩目(1棟目・1戸目)を踏み出したけれど、これで良かったのか、このまま進めていいものかと、思い悩んでいるのではないでしょうか?

なんて販売図面(マイソク)を見せられても、立地がどうとか利回りがどうとか、そもそもの判断ができないでモヤモヤしていませんか? または、一歩目(1棟目・1戸目)を踏み出したけれど、これで良かったのか、このまま進めていいものかと、思い悩んでいるのではないでしょうか?

この記事では、そんなあなたのモヤモヤの原因と解決する2つのルールを教えます。

一歩目が踏み出せないモヤモヤの正体

まずは、あなたのモヤモヤを具体化してみましょう。

- 新築区分マンション? 中古区分マンション?

- 一棟マンション? 区分マンション?

- 新築アパート? 築古戸建?

- 都市部? 地方?

- 近隣? 遠隔地?

- 資産性重視? 収益性(キャッシュフロー・高利回り)重視?

この大まかな方針=投資手法が決まっていないことが原因です。

ですので、先ほどの「〇〇駅徒歩8分、築浅木造アパート8戸、利回り7.2%、満室稼働中!」といった販売図面(マイソク)を見ても、立地がどうとか利回りがどうとか、そもそもの判断ができないのです。

投資手法のフレームワークで方針を決めよう!!

そこで、あなたがスムーズに投資手法を選べるように、投資手法のフレームワーク(思考の枠組み)を開発しました。

この、フレームワークのルールは2つだけ。極めてシンプル。だからこそ強力。

特徴は物件の特性から選ぶのではなく、あなたの特性から選ぶルールになっていることです。なぜなら、結局、あなたが納得しない限り「この物件でいいのだろうか?」の不安は拭えないからです。ですので、物件の特性ではなく、あなたの特性から選びます。

ちなみに、その他の「ふつうは投資手法を考えるときにこういうことが大事だよね」も、ほとんが上記の2つのルールに集約されます。または現段階で考えるべき事項ではありません。

例えば、重要融資がいくら出るのか?(又は全く出ないのか?)の問題は、不動産投資の規模の話です。この規模は、投資として考える場合、あなたの資産や収入のバランス、要するにポートフォリオの問題となります。事業として考える場合、事業計画の段階で検討します。いずれにしても、現段階の投資手法を選ぶ時点では一旦、外します(以降のステップで考慮する項目になります)。

良くある質問は最後にまとめます。

過去の投資手法の選び方に限界が来た!?

なぜ、私が新たに投資手法選びのルールを開発したのかというと、これまでの選び方に限界が来たからです。

これまでの投資手法の選び方としては、次のようなパターンがありました。

- 有名大家さんの投資手法を真似る

- 不動産投資コミュニティーで似たような属性の仲間の投資手法を真似る

- アパートローンの融資基準に合わせる

- 本を最低でも30冊以上読む

- 販売図面(マイソク)を最低100枚は見る

今でも「上記のことくらいはやろうよ!話はそれからだ!」・・・そんな空気があります。しかし、過去の誰かがうまくいった方法で、今から始めるあなたの不動産投資もうまくいくとは限りません。場合によっては、環境が異なるために逆効果=大失敗となる可能性だってあります。

それに、こうした投資手法の選び方の前提にあるのは「キャピタルゲイン狙いよりインカムゲイン狙い(キャッシュフロー重視)」という暗黙のルールなのです。

書店に並ぶ書籍も、YouTube動画も、成功大家さんのブログも、不動産実務検定のテキストでさえ、キャピタルゲインよりインカムゲインを重視しています。

インカムゲイン=キャッシュフロー重視の価値観は、日本経済の失われた30年(景気低迷・デフレ経済)の中ではセオリーでした。もはや不動産価格は上昇しないと心に刷り込まれたのです。

先の書籍の著者たちは、そのセオリーで成功を勝ち取りました。ですので、そのインカムゲイン重視とは別の価値観で情報発信することは難しいことでしょう。なぜなら、自己否定につながるからです。

不動産投資のゲームチェンジ

しかし、今、不動産投資のゲームチェンジが進みつつあります。

ゲームチェンジとは、インフレ時代になったことによる不動産価格の上昇のことです。また、建築費の上昇も要因の1つです。

不動産価格の上昇により利回りが低下してキャッシュフローの出る物件が激減しました。または、再建築不可・擁壁物件・借地・廃屋・限界集落などのような一般人は手を出せないような物件を格安で取得するしかありません。

そこで、キャピタルゲイン・インカムゲインとは別の第3の利益に着目する必要があります。

その利益とは「含み益(ふくみえき)」のことです。

キャピタルゲインとは売却益のことでした。インカムゲインとは手取り収入のことでした。どちらも直感的にわかりやすい利益です。ファイナンシャルリテラシーの有無に関わらず理解できるでしょう。

しかし、含み益は少し分かりづらいものです。

含み益とは、今、売却したらこれくらいの利益が出そう、だけど売却はしない、という架空(帳簿上)の利益です。時価から簿価を引いたものとも言えます。場合によっては含み損(ふくみそん)にもなり得ます。こちらはファイナンシャルリテラシー(要は簿記の知識)があって初めて腑に落ちるレベルの理解ができるようになります。

キャピタルゲイン・インカムゲイン・含み益の3つの利益を区別できるようになりましょう。

ルールは2つだけ!! 投資手法のフレームワークを紹介

3つの利益を踏まえて、以下で、投資手法のフレームワークを紹介します。ルールは2つだけです。

このルールに従うことで、あなたは不動産投資の一歩目、具体的な投資手法を選べるようになります。

では、2つのルールを紹介します。

それは

- お金がある・ない

- 時間がある・ない

これだけです。

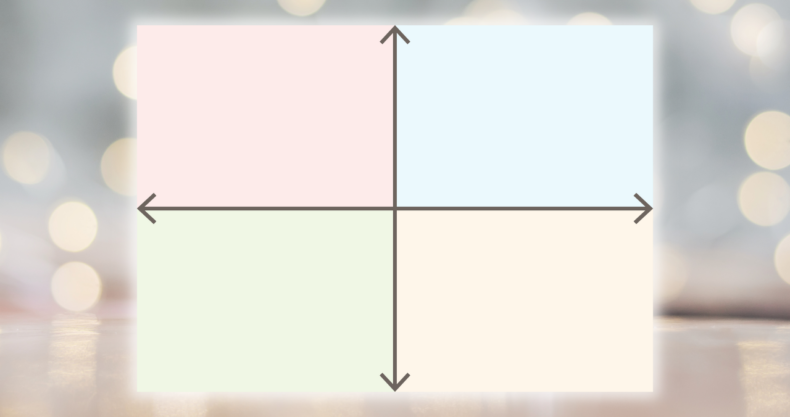

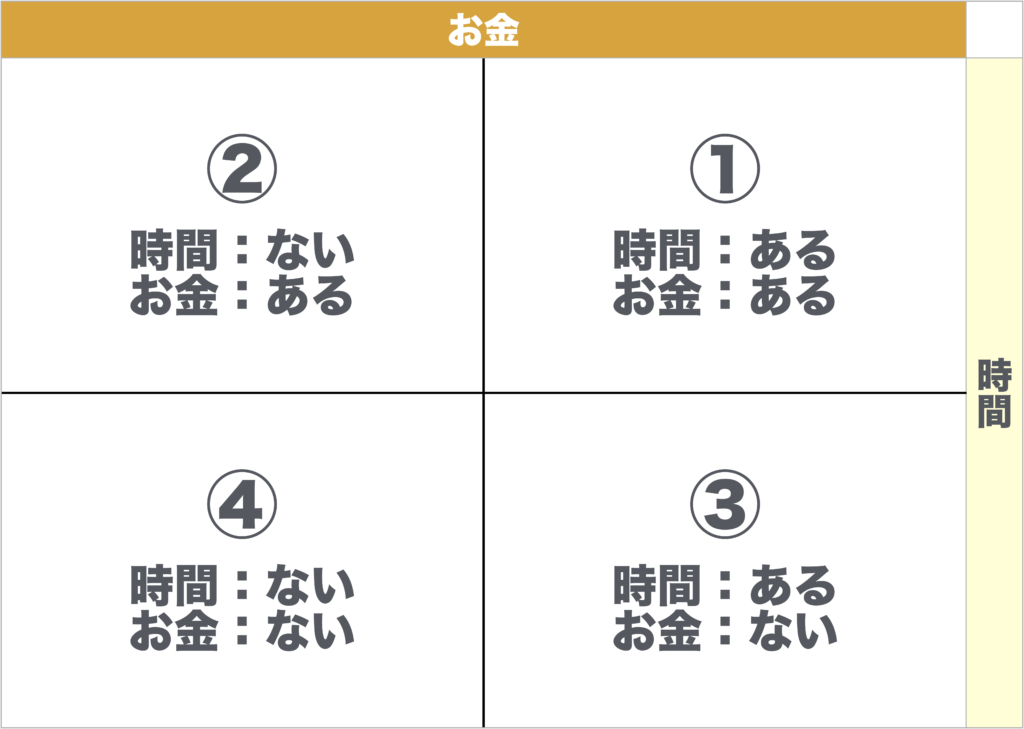

もちろん、これだけで何を言いたいのかわかりませんよね。そこでマトリクス図にして、それぞれの投資手法の方向性を示します。

投資手法のフレームワークをマトリクス図で解説

投資手法のマトリクス図

順に説明します。

①時間:ある・お金:ある

恐らく多くの方がこの状態を目指していると思います。もし、この状態の人は、好きにすればいいと思います(笑)。

ただ、実際のところは、例えばFIRE(早期リタイア)したとしても、時間はあってもお金はない(もっとほしい)③の状態に戻ります。理由は今はわからなくても大丈夫です。

②時間:ない・お金:ある

例えば、外資系サラリーマンや成功した弁護士や医者など。高収入で自己資金も数千万円単位である、だけど時間はない、そんな状態です。

この方は、時間がないのはもうどうしようもありません。ですので、お金で時間を買うことを考えます。別の言い方をするなら、お金を武器にして①を目指します。

例えば次のような考え方になります。

- 融資割合を極限まで高めて規模を拡大する

- 収益性(利回りやキャッシュフロー)ではなく資産性(積算評価など)を重視する=含み益を重視する

- 立地重視・築年数重視で空室対策や修繕にに時間を奪われないようにする

- 管理会社・リフォーム会社等は1社に集中して(または2社を競争させて)VIP対応を求める

- 融資はアパートローン上限まで・その後はプロパーに(ただし物件の入れ替え・有力者の紹介・事業計画などが必要になることに注意)

具体的には大都市圏の好立地の築浅RCマンションです。目の前のお金に困っていないのですから、収益性はなくていいのです。含み益が増えていけばそれでいいのです。

一棟なのか区分なのかは資産規模やポートフォリオに占める不動産の割合で判断します。

逆に次のようなことに手を出してはいけません。

- 自主管理

- DIY

- 築古戸建・再建築不可物件・擁壁物件の再生

- シェアハウス

- 民泊・レンタルスペース

ただでさえ時間がないのに、こうしたことに手を出すとますます時間がなくなり、身体かココロか家庭が崩壊しかねません。

そこまでいかなくても、教材やコンサルティング料を払ったのに時間がなくて何も出来ずに終わったり、丸投げした結果ぼったくられて利回り5%にしかならなかった・・・だったら最初から資産性重視の利回り5%の物件を買えば良かった・・・これは良くあるパターンです。

③時間:ある・お金:ない

一般的なサラリーマンや公務員は、この区分に入ると思われます。

この方は、お金がないのはもうどうしようもありません。ですので、時間でお金を増やすことを考えます。別の言い方をするなら、時間を武器にして②を目指します。

例えば次のような考え方になります。

- とにかく収益性(キャッシュフロー・利回り)重視で資産性(立地・将来の物件価格の低下)は許容する

- 満室経営を実現し維持するのに勉強して自分で行動する(管理会社任せにしない)

- 自主管理・DIYにチャレンジする

- 築古戸建・再建築不可物件・擁壁物件などの再生・転売でキャピタルゲインを狙う

- シェアハウス・民泊・レンタルスペースも検討する

逆に次のようなことに手を出してはいけません。というより実現が難しいでしょう。

- 融資割合を極限まで高めて規模を拡大しようとする

- 収益性(利回りやキャッシュフロー)ではなく資産性(積算評価など)を重視した投資手法を選ぶ

- 管理会社やリフォーム会社にVIP対応を求める

お金がないので銀行も管理会社も特別扱いすることがないどころか、相手にしたくないとまで思われる恐れがあります。お金がある人と同じことで勝負して勝てるわけがないのです。

まずは時間を武器に勉強と行動力でコツコツ実績を積み重ねていきましょう。

④時間:ない・お金:ない

この区分にいる方は、まずは時間を作ることに取り組みましょう。まだ、節税だとか資産形成だとか副収入だとか考える段階ではありません。

それでも不動産をやってみたい! というのであれば、例えば空き家になっている実家だったり、親戚が持て余している不動産の再生など、もともとある不動産から始めてみてはいかがでしょうか。

または、事業計画を作成して、日本政策金融公庫や信用保証協会の創業融資を狙います。都道府県・政策やそれらのタイミングによっては、長期(〜30年)で借りられる制度があります。

とはいえ、やはり事業計画を作るのにも、特別な制度融資を調べたり相談したりするのにも時間が必要です。睡眠時間を削る方法は30歳代前半まででしょうか。そうでない場合は身体やココロや家庭の崩壊につながります。

例え、融資で資金調達できたとしても、事業を軌道に乗せるまでにはあなたの労働力つまり時間が必要です。この時間がないことで成功する事業も失敗する可能性は高くなります。

まずは、忙しくなさそうな部署に異動願いを出すようなことから動いてみてはいかがでしょうか。

必要な周辺知識と良くある質問

今回はブログでは、ボリューム的に以上とさせていただきます。

その他のPOINTや良くある質問の回答するのに

- お金のある・ない、時間のある・ないの判定基準について

- いきなり①に行けない(③▶①や④▶②や①に行けない)ことに注意する

- ②の人がFIRE(早期リタイア)するためのキャッシュフローの作り方

- リスク許容度はFIRE(今の仕事を辞めたいのかどうか)したい・そうでもないかで決める

- 不動産投資の規模は資産や収入のポートフォリオから決める

- ②資産性重視と③収益性重視の中間層の投資基準9パターンから選ぶ

- 投資判断の優先順位は不動産投資の役割7パターンから決める

- もっとも上位にくる判断基準は「幸福の資本論(橘玲著)」による「3つの資本」と「8つの人生パターン」から決める

といった、周辺知識も必要です。

みんなでいっしょに一歩目を踏み出そう!!

もし、あなたが不動産投資の一歩目を踏み出せないでいるなら、私が主宰する東京大家塾(J-REC認定勉強会)の投資手法選び3日間チャレンジ企画(仮)をどうぞ。

投資手法選び3日間チャレンジ企画(仮)のご案内

開催概要

- 目標)最終日に投資手法が決まる・その手法に沿った物件を探せるようになる

- オンライン開催

- 1日1時間程度・連続3日間の取り組み

- 上記の全てのルールを含む講座を受講

- カンタンな課題提出で次の日の講座に参加できる(最終日は3万円相当のプレゼントを用意)

参加費用

このチャレンジ企画に参加する価値はいくらになると思いますか?

例えば、これまであなたが一歩目を踏み出せずにいた期間が1年間あるとします。もし、この間に物件を取得していたら、得られたキャッシュフローと含み益の合計は120万円くらいあったのかもしれません(もちろん金額は人によって異なります)。

仮に、120万円の価値があると考えるなら、このチャレンジ企画の参加費は1/10の12万円だとしても十分に元は取れます。

もっとも、100%実現保証などはありません。また、人によってはキャッシュフローと含み益の合計は半分の60万円くらいかもしれません。

では、この半分にした金額の1/10の6万円なら参加する価値は十分にあると思いませんか?

とは言っても、物件を取得する道のりは長いものですよね。

不動産投資の道のり全12ステップ

- 投資手法選び

- 具体的な投資基準づくりと物件の探し方

- 資金調達(低属性向け融資・アパートローン・プロパーローン)

- 机上調査と収支シミュレーション

- 現地調査(現地・近隣環境・法務局・役所・インフラ整備など)

- 契約条件・価格交渉・購入申し込み

- 売買契約・損害保険契約・引き渡し

- リフォーム(原状回復・リノベーション・大規模修繕・DIYなど)

- 入居募集・長期入居促進

- 賃貸管理(サブリース・管理委託・自主管理・ハイブリッド型など)

- 税務・節税(所得税・法人税・消費税・固都税など)

- 相続(税)対策・認知症対策・事業承継対策

今回は、1番の「投資手法選び」と2番の「具体的な投資基準づくり」となります。12項目中の2項目だけ、全体の1/6ですから、参加費も先ほどの6万円の1/6の1万円なら、参加する価値は十分にあると思いませんか?(もっとも、1番が全ての思考の原点となる最重要項目なので全体の1/12の価値ではありませんが。)

以上のことから、参加費は1万円としま・・・せん!(?)

というのも、まだ投資手法選びのフレームワーク活用は、取り組み始めたばかり。もっと多くの人に知ってほしいし、もっと活用してほしいし、フィードバック(感想)をいただいて改善していきたい! そう考えています。

そこで!

先着●●名は無料*にします。何名にするかは現段階(2023年9月8日)は未定です。10名くらいのイメージです。

無料*にする目的は「もっと多くの人に知ってほしい・フィードバックがほしい・改善していきたい」なので、お客様の声の協力をお願いすることになります。もちろん、実名ではなくニックネームでOK、顔出しも不要です。zoom収録しますが顔出しNGの方はアバターを使います(別途説明します)。参加したけど「大したことなかった」「期待外れだった」という場合はzoom収録は不要です。是非、文章で改善点をご指摘ください。お礼申し上げます。

次のステップ

- 第1期生の実践報告会を2023年9月23日(土)に開催します(目黒会場・zoom・YouTubeライブ)。お申し込みフォームは準備中です。

- チャレンジ企画の順番待ちはLINEで受け付けます。下記のリンクより登録できます。

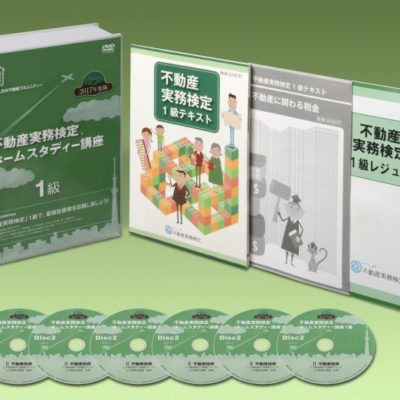

もし、不動産投資の道のり全12ステップのうち、残りの10ステップもしっかりマスターしたい、失敗した時の金額が大きくなりがちなリスクを回避したり軽減したりしたいのなら、実践的な実務知識を体系的に網羅した不動産実務検定ホームスタディー講座を活用しましょう。検定ですから理解度チェックもできます。勘違いしたまま実践して大失敗することを避けられます。

まずはホームスタディー講座オンライン版を手に入れよう!!

不動産実務検定ホームスタディー講座2024年版

東京大家塾を主宰する大友も講師として登場します。オンライン版はDVD版より価格が安く、しかもテキストの改定に合わせて動画も撮り直しになるのですが、最新動画も無料で視聴できます。今なら、合格保証付き5大特典にプラス最大129,000円おトクな特別提案中です(期間限定)。詳細はこちらです。

テキストと講義動画のサンプル

ホームスタディー講座オンライン版の詳細はこちら

不動産実務検定ホームスタディー講座2024年版

東京大家塾を主宰する大友も講師として登場します。オンライン版はDVD版より価格が安く、しかもテキストの改定に合わせて動画も撮り直しになるのですが、最新動画も無料で視聴できます。今なら、合格保証付き5大特典にプラス最大129,000円おトクな特別提案中です(期間限定)。詳細はこちらです。